摘 要:

拉美是中国对外实施自由贸易区战略的重点地区之一。目前, 中国同智利、秘鲁和哥斯达黎加三国签署的自贸协定已取得良好绩效, 同哥伦比亚及巴拿马正在进行或已完成自贸协定联合可行性研究。为了更好地把握拉美国家在自贸协定中对贸易限制条件的调整, 为中国同拉美国家之间的自贸谈判提供参考, 本文以哥伦比亚为例, 选取其与欧盟、加拿大、美国、智利和墨西哥已签署生效的五项主要自贸协定, 从事后分析的实证角度, 采用修正的贸易限制指数, 客观描述这些自贸协定所带来的双边贸易限制的变化, 并从产品部类角度揭示各协定及其效果的异同。研究发现, 不同自贸协定带来的贸易限制变化差别较大。哥方作为能源出口大国, 力图通过自贸协定降低能源出口成本, 改变过度单一的出口结构, 抵御外部需求变化和技术革新所带来的冲击。中国与哥伦比亚之间贸易失衡的特征比较明显, 但若进一步减少贸易限制, 双边贸易仍有较大的发展潜力, 同时应该广泛拓展货物贸易以外的合作方式, 在规模与层次上推动双边经贸关系实现跨越式发展。

关键词:

Trade Restrictions in FTAs of Latin America: A Case Study of Columbia

Abstract:

Latin America and the Caribbean (LAC) is one of the key areas for China to implement the free trade strategy. At present, China's free trade agreements (FTAs) with Chile, Peru and Costa Rica have achieved good performance, while China has initiated joint feasibility study on FTA with Columbia and Panama. To understand the adjustment of trade restriction index (TRI) in LAC's FTA and provide useful information for China's FTA strategy toward LAC countries, this paper takes Columbia as an example and calculates the revised TRI indices of its five major FTAs in operation with EU, Canada, U. S., Chile and Mexico respectively. It analyzes FTAs ' effects on Columbia's trade restrictions and the divergence of the FTAs from the product perspective. It can be argued that FTAs didn't necessarily bring down the overall trade restrictions or increase the trade volume. As a major energy exporter, Columbia has been seeking to reduce the exporting cost, improve its over-concentrated exporting structure and strengthen risk prevention against shocks from external demand via FTA. China-Columbian bilateral trade has great potentials despite its current imbalance. To create a more prosperous bilateral trade and economic cooperation, the two parties should expand the mode of cooperation, enlarge the volume and restructure current collaboration.

Keyword:

LAC; Columbia; FTA; trade restriction; TRI;

自由贸易区战略是中国重要的对外开放战略。党的十七大把自由贸易区建设上升为国家战略, 十八大提出要加快实施自由贸易区战略, 十八届三中全会更是提出要以周边国家为基础加快实施自由贸易区战略, 形成面向全球的高标准自由贸易区网络。截至2018年2月底, 中国已与24个国家和地区签署了16项自贸协定 (FTA) , 在研协定11项, 谈判中的协定11项。 (1) 在中国经济步入“新常态”的大背景之下, 不断增加的自贸协定表明中国正积极应对贸易自由化的新趋势, 为对外贸易发展赢得新的增长机遇。

由于资源禀赋和经济结构的高度互补, 拉美是21世纪初期中国对外贸易增长最快的地区之一。据中国海关统计, 2016年中拉贸易额为2166亿美元, 较之于2000年时的126亿美元增长了约16倍。拉美也是中国较早开展自贸协定谈判的地区, 目前中国与秘鲁、智利和哥斯达黎加签署的自贸协定已生效, 与哥伦比亚和巴拿马已启动了双边联合可行性研究。本文选取哥伦比亚与欧盟、加拿大、美国、智利及墨西哥签署并生效的五个主要自贸协定, 通过引入经修正的芬斯特拉贸易限制指数 (TRI) (2) , 客观描述各协定带来的双边贸易限制的变化, 以此分析中哥之间的贸易潜力和未来自贸协定的可能谈判重点, 并为中国在拉美开展进一步的自贸区合作提供参考。本文通过模型设定与数据说明, 分析哥伦比亚五大自贸协定生效前后的贸易限制变化, 进而针对中哥贸易的潜力, 总结中哥自贸协定研究和建设中可借鉴的经验, 并提出政策建议。

一模型设定与数据说明

关于特定双边或多边自贸协定的相关研究主要集中于事前和事后分析以及贸易协定文本解读三个方面。关税削减程度及其对于双边贸易限制的影响, 是衡量自由贸易协定 (下简称“自贸协定”) 效应的重要方面。本文选择基于实际贸易数据的事后分析, 力图能够较为客观地反映出自贸协定生效前后贸易限制的变化情况, 同时便于对不同自贸协定进行横向比较。

(一) 文献综述

长期以来, 由于平均关税税率数据可获性强, 考察平均关税税率被广泛用作衡量贸易限制程度的方法, 如劳马里斯对市场准入与经济增长的研究 (1) 以及戈德伯格对印度国内生产总值与进口投资的研究 (2) 等, 都直接使用了关税数据。然而, 简单平均关税法和加权平均关税法虽然并不能精准衡量贸易限制程度, 其原因有四:首先, 简单平均关税法忽略了不同产品及部门的相对重要性, 将其作为同一比重来衡量, 这势必造成极大的误差;其次, 加权平均关税法虽然能够将产品的进口量作为权重纳入其中, 但却忽略了一个重要的事实, 即进口的数量与关税高低有着明显的负相关关系, 也就是说关税提高会导致进口量下降, 因此使用该指标会低估关税限制的程度;第三, 贸易限制可能是针对特定的行业或产品, 如布罗达等证明, 在成为WTO成员之前, 政府的贸易政策倾向于对无供给弹性的产品设置更高的进口关税 (3) , 这也会导致贸易限制程度被低估;最后, 平均关税法最大的缺陷在于缺少微观经济学基础, 因而无法测算贸易政策所带来的福利损失。

针对平均关税法的不足, 安德森和尼瑞于1994年发表的经典文献提出贸易限制指数法, 指出存在一种针对所有产品的统一关税, 可使该国的福利水平与原有关税结构下的福利水平相等 (4) 。芬斯特拉使用局部均衡模型, 将贸易限制指数进行了简化 (5) 。基 (H.L.Kee) 等使用贸易限制指数, 将不同的关税设置转换为统一关税, 证明了该指数的可比性, 即可以用来在不同国家之间作横向比较, 也可以进行时间序列的纵向分析 (6) 。刘庆林等使用芬斯特拉贸易限制指数计算了中国农产品市场准入政策的保护水平与结构, 得出了在加入WTO之后, 中国农产品的政策保护水平明显处于下降趋势, 并且根据不同产品的指数数值, 提出了有针对性的政策建议 (1) 。顾振华等人的研究表明, 中国贸易限制指数以2008年金融危机为转折点, 之前处于下降趋势, 而之后明显上升, 原因在于贸易保护宽度的扩大 (2) 。

(二) 模型设定

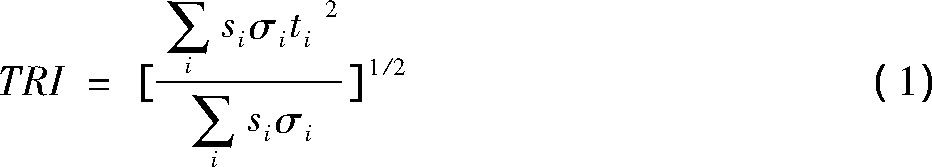

本文借鉴芬斯特拉和基等的方法, 将贸易限制指数构造如下:

其中i表示某一类进口产品, σi为进口需求弹性, si为进口份额, ti为向该类产品征收的简单平均关税。

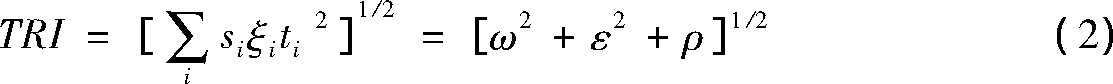

为了分析的深入, 可以将TRI的表达式进行分解, 令![]()

![]() , ω为进口加权平均关税, ε2为关税的进口加权方差, δ为该国的进口加权弹性, ρ为该国的进口加权弹性和关税平方的协方差, 则由 (1) 可以得到:

, ω为进口加权平均关税, ε2为关税的进口加权方差, δ为该国的进口加权弹性, ρ为该国的进口加权弹性和关税平方的协方差, 则由 (1) 可以得到:

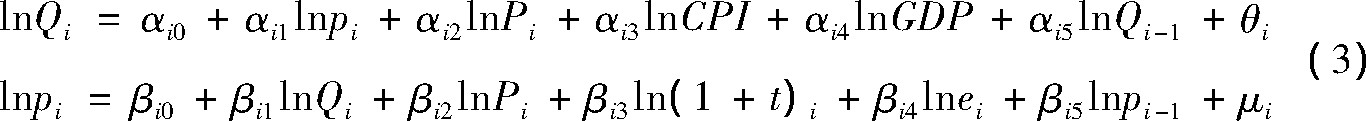

在TRI指数之中, 需要估计产品i的进口需求弹性。现有研究提出了多种方法求解该问题, 其中最关键的是解决变量的内生性。鉴于数据的可获性, 本文综合基等学者及李坤望(3) 和布罗达等的研究, 使用联立方程组模型对进口需求弹性σ进行估算, 具体模型如下:

其中, Qi为产品i的进口量, pi为进口产品价格, Pi为国内产品价格, CPI为国内物价水平, GDP为该国国内生产总值, Qi-1为上一年度的进口量, ti为关税水平, ei为该国货币对美元的汇率, pi-1为上一年度的进口价格。弹性估计量使用HS四位编码产品。此外, 由于估计进口需求弹性σ并非本文的研究目的, 加上篇幅所限, 在此从略。

(三) 数据来源及说明

在本文分析中, 贸易限制指数使用的样本包括五组双边自贸协定国家以及中国, 其中欧盟采用28个成员国的加总数据。贸易基准数据来自联合国商品贸易数据库 (UN Comtrade Database) HS六分位数据, 向上汇总至HS四分位数据, 以便与弹性估计数据进行匹配, 进口额单位为万美元。关税数据来自世界贸易整体解决方案数据库 (WITS) (1), 向上汇总至HS六分位数据, 与贸易数据进行匹配, 关税为最惠国关税 (MFN) 。在进口需求弹性的估计中, 国内生产总值以及国内物价水平数据来源于世界银行数据库, 为当年名义数据。进口产品价格使用到岸价 (COF) 作为基准, 国内价格的替代量为离岸价格 (FOB) , 数据来自联合国贸发会议数据系统 (UNCTAD Data System) 。

二哥伦比亚自贸协定中的贸易限制

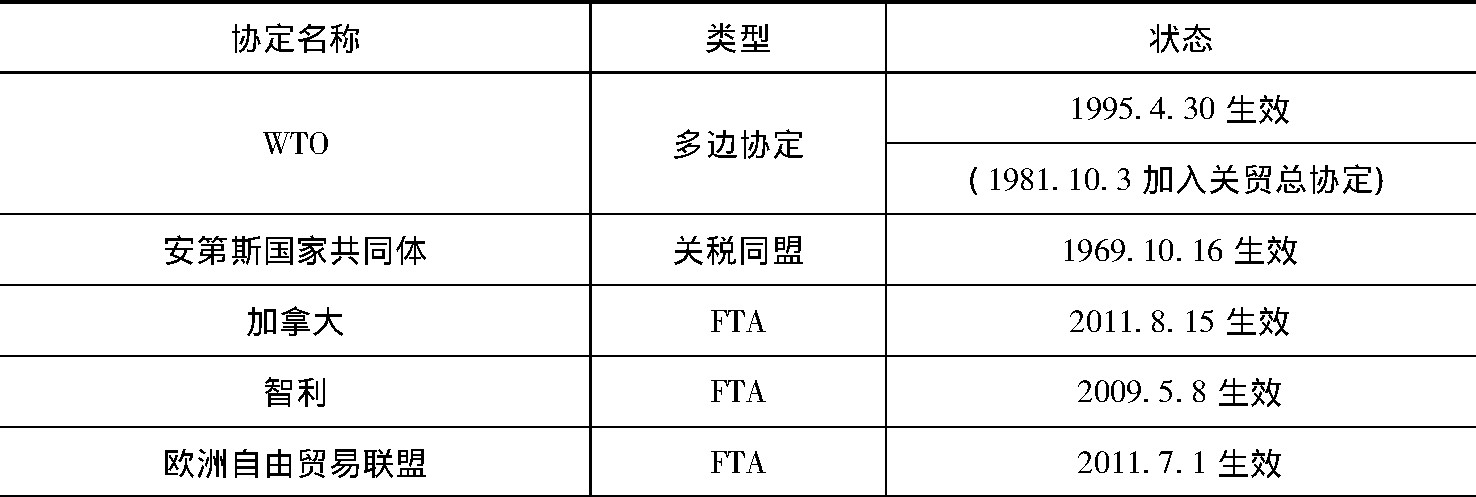

哥伦比亚实行较为开放的自由市场经济体制, 对外贸易在国民经济中占据重要地位, 也是拉动经济增长的重要动力。为了巩固和提高自身在全球经贸体系中的地位, 哥伦比亚较早开始启动自由贸易协定的建设, 截至2017年年底, 已与15个国家和地区签订了自贸协定或特惠贸易协定 (PTA) 并生效 (见表1) 。根据广泛性与代表性的原则, 本文从中选取了5项协定作为分析对象, 协定对象涉及哥伦比亚最大的贸易伙伴美国、与哥签订自贸协定较早且贸易额在拉美地区处于领先地位的墨西哥、贸易自由化水平居拉美前列的智利、双边贸易额上升迅速的欧盟以及与哥有着极具特色双边贸易的加拿大。

表1 哥伦比亚对外签署贸易协定概况

资料来源:作者根据美洲国家组织外贸信息系统 (SICE) 数据库数据整理。http://www.sice.oas.org/agreements_e.asp.[2018-02-28]

资料来源:作者根据美洲国家组织外贸信息系统 (SICE) 数据库数据整理。http://www.sice.oas.org/agreements_e.asp.[2018-02-28]

(一) 欧盟—哥伦比亚自贸协定:自贸协定的绩效显著

欧盟是哥伦比亚的第二大出口目的地市场, 仅次于美国。欧盟、哥伦比亚以及秘鲁的三方自贸协定于2013年生效。对比2005—2014年期间欧哥双边贸易限制指数及贸易量的变化趋势, 可以看到2010年之前, 哥伦比亚对欧盟的贸易限制高于欧盟对哥伦比亚的限制, 这与双方的贸易结构直接相关:欧盟的进口产品中60%以上为能源类产品, 此类产品面临的贸易限制偏低 (TRI值为0.77) , 拉低了总体贸易限制水平;而哥伦比亚进口主要集中于化学类 (26.53%) 、机械和电子类 (21.66%) 以及交通运输类 (21.93%) 等高附加值工业制成品, 均为哥为保护本国工业而采取较高贸易限制的部类, 使得总体贸易限制水平较高。2010年之后, 欧哥双方的限制水平有所趋同, 至2014年几乎达到一致, 这反映出自贸协定对于双边贸易限制影响的对等性, 只有更加平等地承诺和履行责任, 才能够促进更高水平贸易关系的达成。同时, 贸易限制指数的变化显示, 2010—2012年期间, 双方的进口贸易限制都有较大幅度下调, 而2013年双方的贸易限制水平都有小幅提升, 而当年恰是自贸协定的生效年。可见, 双边关税的减让在自贸协定生效前就已开始实施, 这既是双方不断谈判的结果, 也是对于自贸协定的一种压力测试, 在协定正式生效之后会进入一段时间的缓冲期。从贸易额角度看, 贸易限制的下降对双边贸易额的促进是十分显著的, 表现为伴随着2010年开始的贸易限制水平下降, 双边贸易额有了明显攀升。

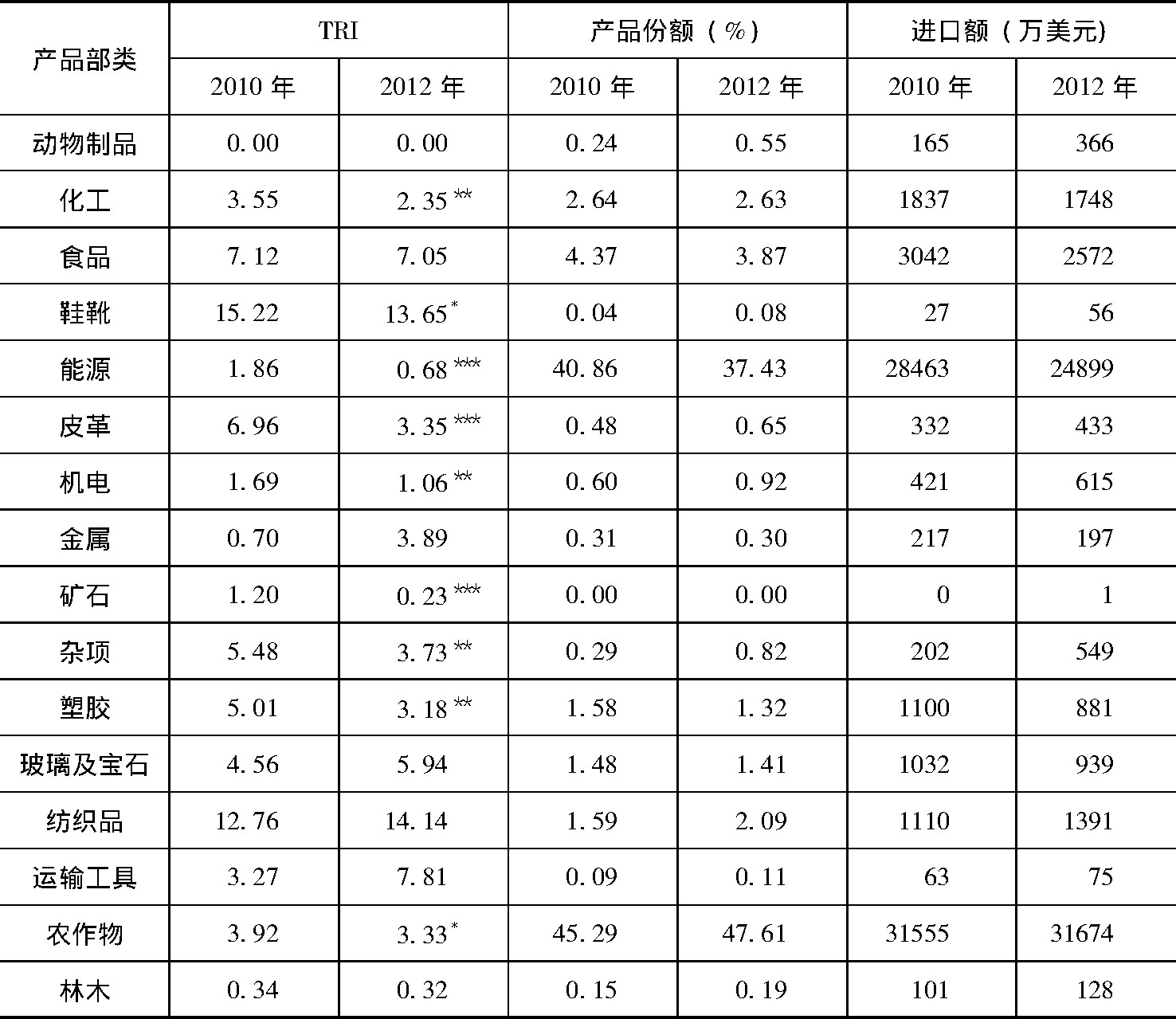

表2 欧盟对哥伦比亚的贸易限制及贸易变化情况 下载原表

资料来源:TRI数据为作者计算, 产品份额、进口额来自WITS数据库。*、**、***分别表示TRI在生效年后较生效年前降幅达到10%、30%、50%。

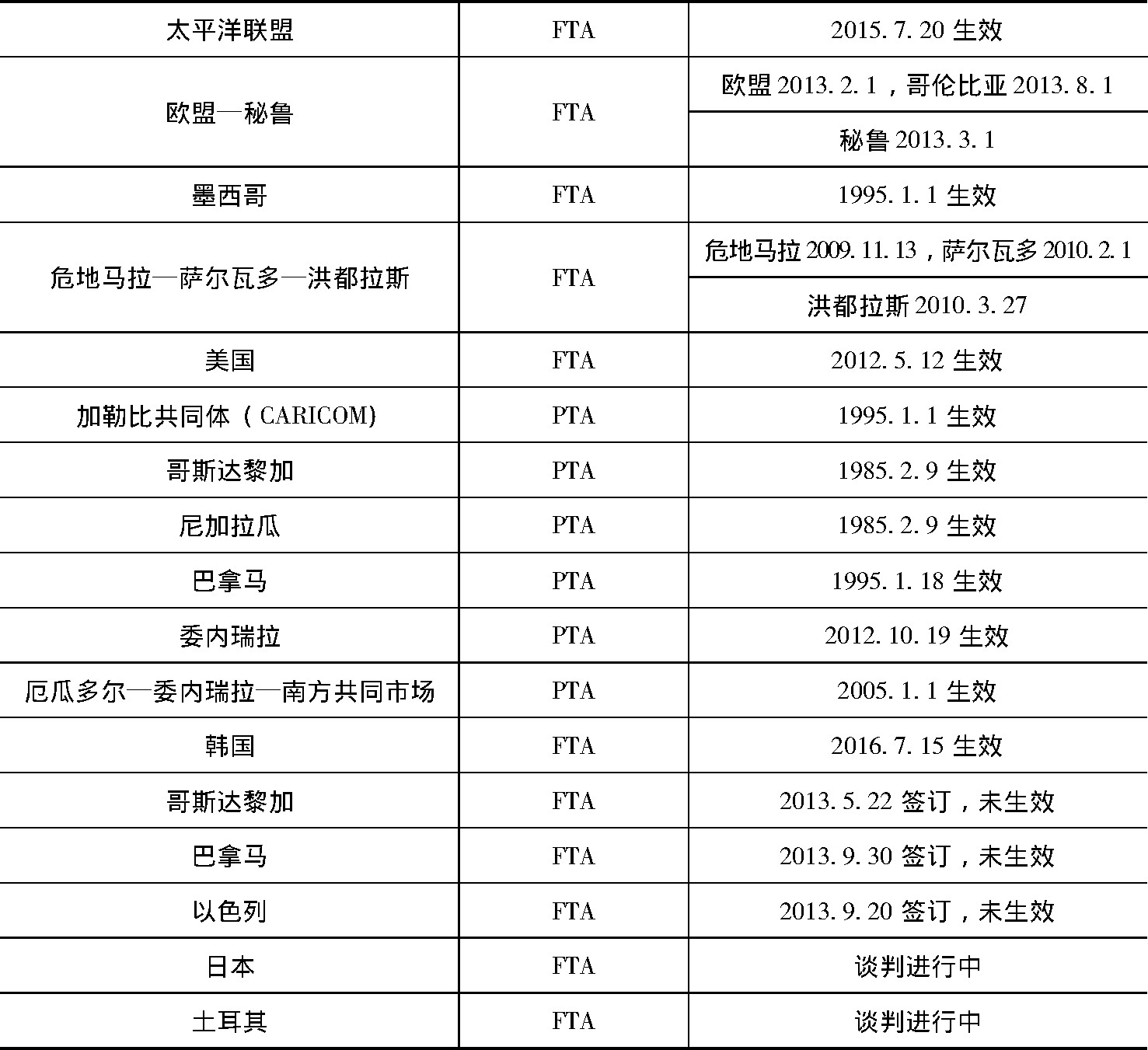

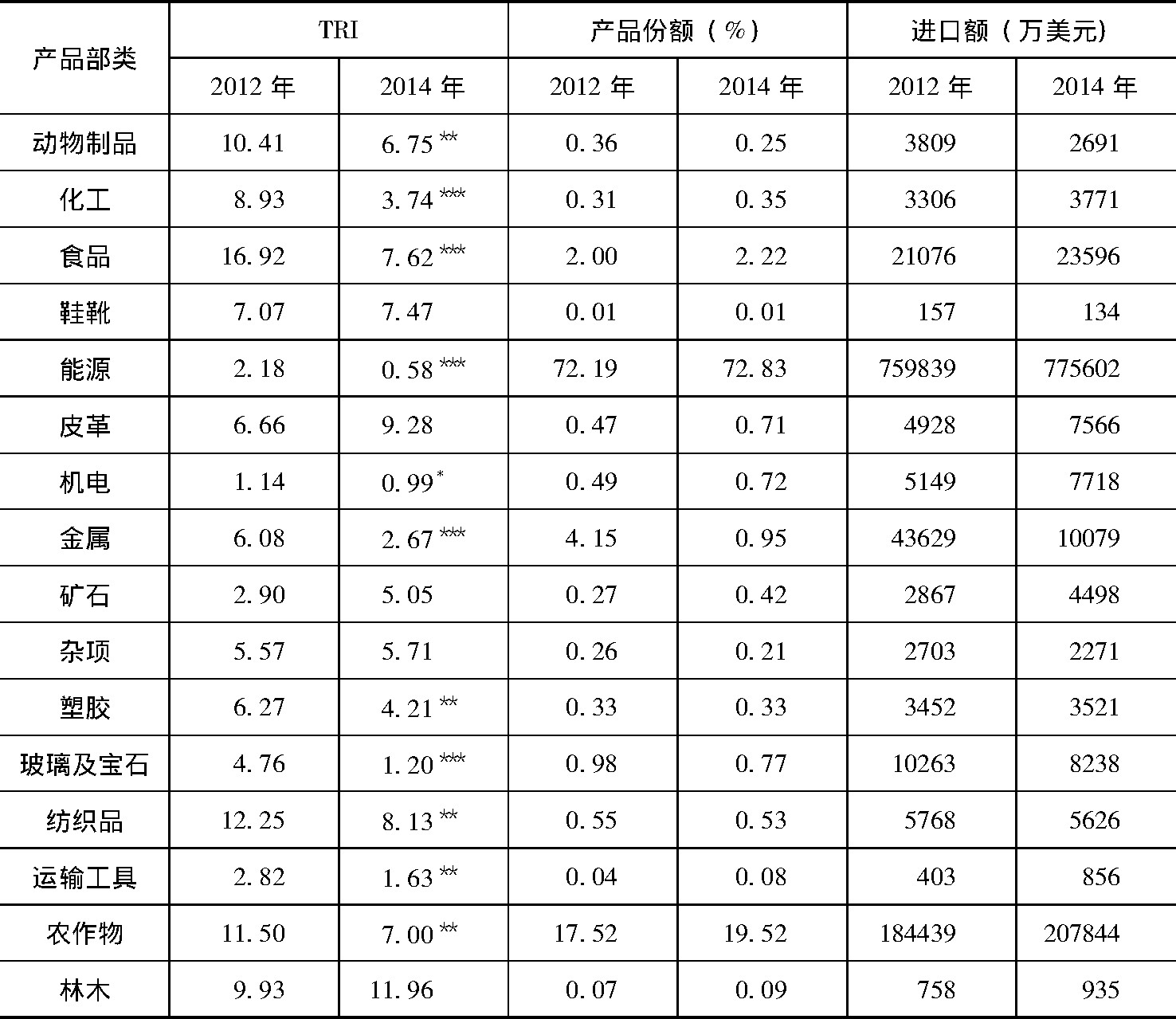

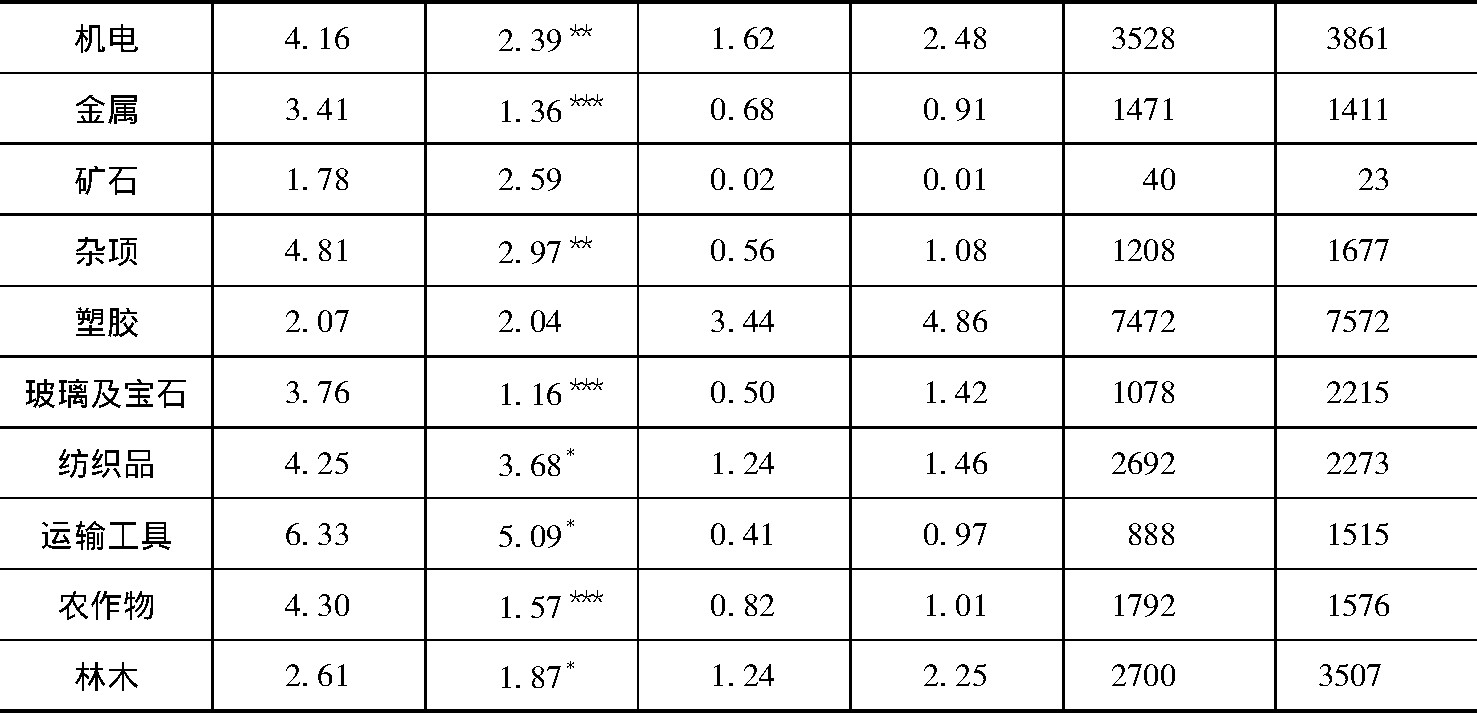

进一步研究生效年前后欧哥双边贸易限制、产品份额和进口额的变化情况能够发现, 在自贸协定生效后, 除个别门类之外, 欧盟对哥伦比亚的贸易限制总体上有了比较明显的下调, 其中降幅最大的为能源类产品 (降幅为73%) , 这充分体现出双边自贸协定框架下欧盟的关税减让。在普遍较为敏感的农产品和动物类食品领域, TRI指数的下降幅度也相对显著。而在矿石和木材部类, 贸易限制的涨幅较大, 表明欧盟对相关领域保护力度加强, 但因这两类产品的绝对贸易额和相对份额均较小, 并未逆转整体贸易限制的下降趋势。同期, 哥伦比亚对欧盟的贸易限制下降范围覆盖所有产品部类, 机电类制成品等主要进口部类的降幅高达30%以上, 这在很大程度上使得2014年相关产品进口额大幅上升;农业类产品是哥伦比亚传统敏感名目, 贸易限制始终处在较高水平, 但在与欧盟的自贸协定框架下也有明显减让。

表3 哥伦比亚对欧盟的贸易限制及贸易变化情况 下载原表

资料来源:TRI数据为作者计算, 产品份额、进口额来自WITS数据库。*、**、***分别表示TRI在生效年后较生效年前降幅达到10%、30%、50%。

总体而言, 欧哥自贸协定对贸易限制的下降产生明显效果, 且贸易限制的降低在协定生效前就已经显现, 体现出了较高的合作水平。分类产品的测算反映出双方对于当前进口结构较为满意, 在主要贸易项目上没有过多保留, 都做出了较大幅度的关税减让以继续引领贸易增长。同时, 哥伦比亚在关税减让的广度和实际成效上表现更佳, 这在一定程度上反映出发达国家在谈判中的能力更强, 同时哥伦比亚由于国内工业体系水平较低, 国内经济又面临转型, 扩大欧盟工业制成品的进口意愿更为强烈。

(二) 加拿大—哥伦比亚自贸协定:敏感贸易门类对总体贸易的影响显著

加拿大与哥伦比亚的自贸协定于2011年生效。对比2005—2014年两国双边贸易限制指数及进口量的变化趋势, 可以看到, 两国贸易结构特色鲜明, 加拿大进口集中于能源类 (45.62%) 及以咖啡和香蕉为代表的农作物类 (43.22%) 。从样本数据开始的2005年, 由于加方对这两类产品的关税限制较低, 对哥方总体贸易限制处于较低水平, 且呈现不断下降趋势。哥伦比亚的进口主要分为两大部门:一是机械电子类 (12.48%) 、化工类 (14.78%) 和交通运输类 (15.46%) 等高附加值产品部门, 二是小麦和油菜籽等农作物产品 (38.99%) 部门。虽然哥伦比亚对加工业制成品的限制较低, 但出于保护本国农业安全考虑, 对农作物产品的限制相对较高 (TRI平均数值在12以上) , 导致总体贸易限制水平远高于加拿大。

值得注意的是, 自贸协定生效后, 双边贸易限制水平并未出现显著变化, 其原因有二:一是双方关税减让的缓冲期较长;二是双边贸易集中的产品部类中, 农作物类等敏感及高度敏感产品较多, 在现有贸易结构下, 贸易限制不会迅即做出调整。可见, 加哥自贸协定注重通过对非敏感产品的关税减让, 开拓新的贸易增长点, 而非在原有结构上寻求增量。

从贸易量来看, 哥伦比亚对加拿大的进口需求增长强劲, 但主要增长点为农作物类产品, 对其他产品的进口需求增长相对落后;而加拿大对哥伦比亚的进口需求增长较为迟缓, 这在很大程度上是由于2008年全球金融危机后, 加拿大经济进入调整期, 对能源需求增长缓慢。因此, 在此时签订自贸协定, 开拓新的贸易增长点, 是符合双边贸易发展需求的, 尽管短期内缺乏明显效果, 但有利于长期改善单一的贸易结构, 提高抵御全球经济周期冲击的能力。

表4 加拿大对哥伦比亚的贸易限制及贸易变化情况 下载原表

资料来源:TRI数据为作者计算, 产品份额、进口额来自WITS数据库。*、**、***分别表示TRI在生效年后较生效年前降幅达到10%、30%、50%。

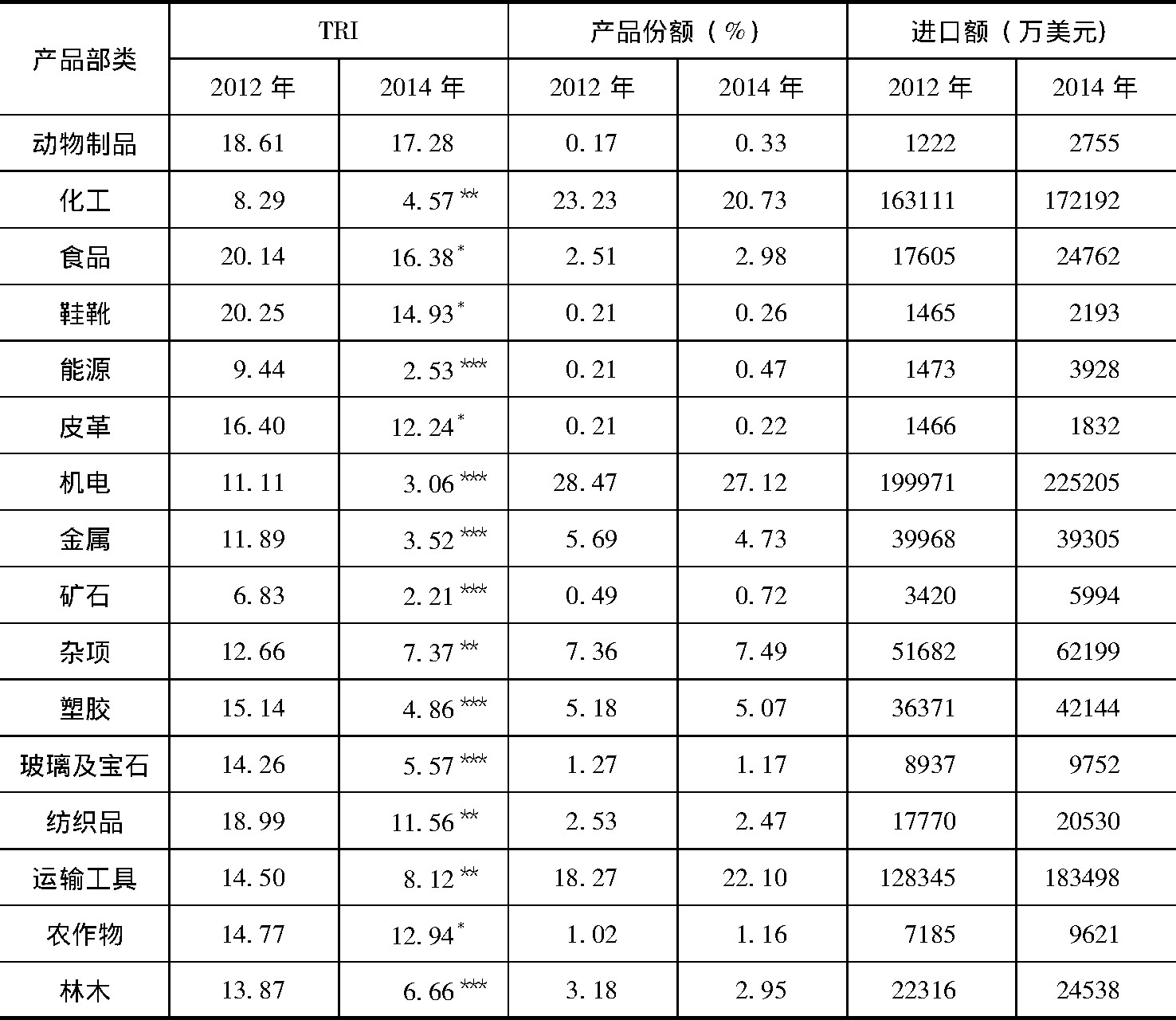

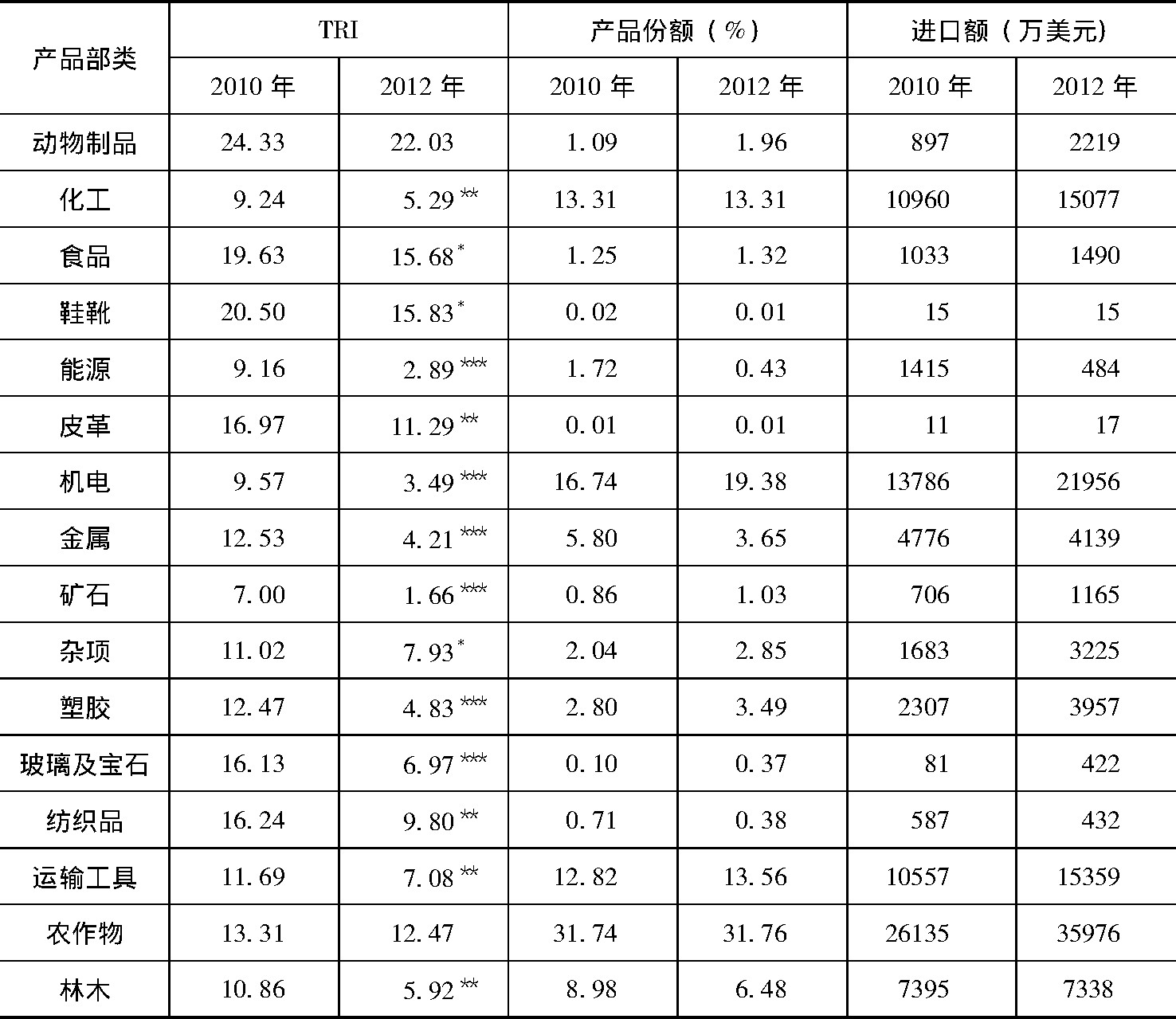

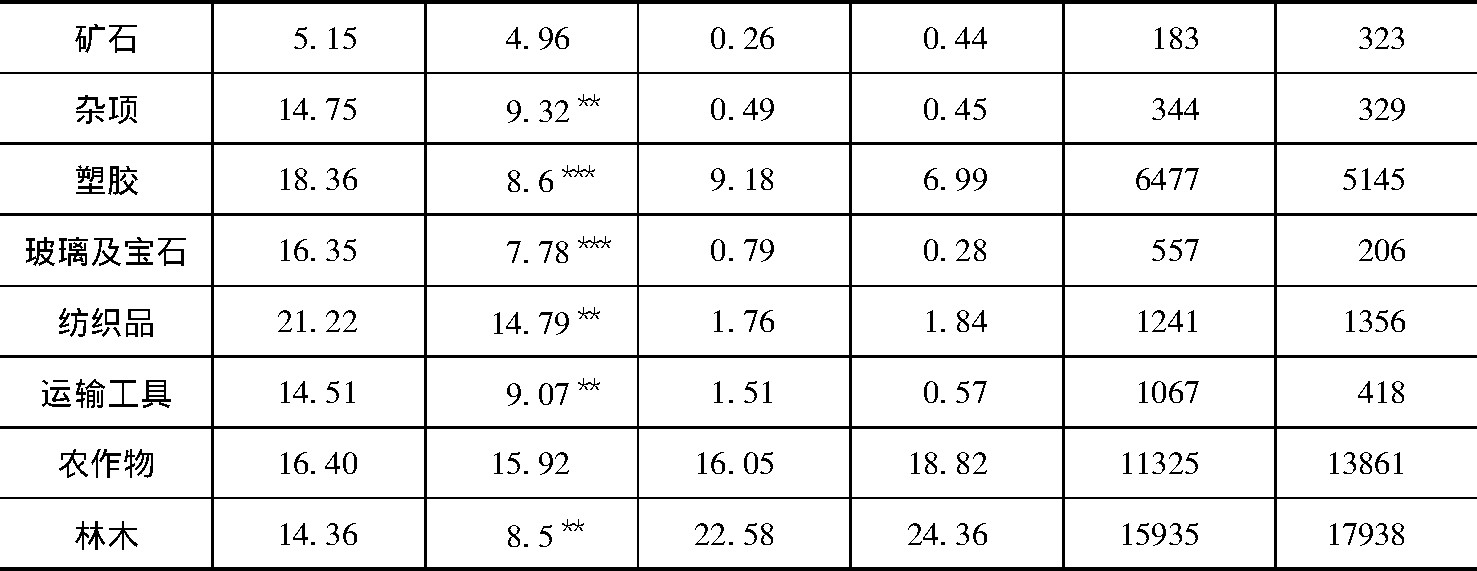

进一步研究生效年前后加哥双边贸易限制、产品份额和进口额的变化情况, 可以看到, 加拿大对能源产品的贸易限制削减较为明显, 降幅达到63.53%, 但受到整体需求环境的影响, 其2012年能源进口额有一定下降。加拿大对于皮毛、化工、塑胶等初级工业制成品的贸易限制也有比较明显的下降, 体现出意图通过自贸协定调整改变单一的进口结构。同期, 哥伦比亚贸易限制的降幅和范围都超出加拿大, 除了较为敏感的动物制品和农作物产品外, 对其他部类均做出了下调, 尤其是对机电、交通工具等高技术产品。贸易限制的下调对贸易的促进作用也非常显著, 2012年双边总进口额较自贸协定生效前的2010年上涨37.56%。

表5 哥伦比亚对加拿大的贸易限制及贸易变化情况 下载原表

资料来源:TRI数据为作者计算, 产品份额、进口额来自WITS数据库。*、**、***分别表示TRI在生效年后较生效年前降幅达到10%、30%、50%。

总体而言, 由于加拿大在自贸协定生效前对哥伦比亚的贸易限制就已经处在较低水平, 因此协定生效后加拿大并没有表现出对贸易限制的大范围下调, 而是主要集中于进口需求最大的能源类产品。而哥方本身贸易限制较高, 在自贸协定中表现出更大的减让幅度, 但其贸易限制水平仍相对较高, 原因在于农产品被列入敏感产品, 拉低了总体贸易限制的下降幅度。从贸易限制下降的结构看, 未来哥伦比亚的初级制成品及加拿大的机电、运输工具等门类产品的贸易规模具有较大的增长潜力, 能够在一定程度上改变当前相对单一的进口结构。

(三) 美国—哥伦比亚自贸协定:技术革新对双边贸易结构的冲击

美国是哥伦比亚最大的贸易伙伴, 在其贸易体系中长期占据着举足轻重的地位。美哥自贸协定于2012年生效。对比2005—2014年双边贸易限制指数及进口量变化趋势, 可以看到, 美哥贸易最集中的项目为哥方原油和美方成品油, 分别占到两国进口额的65.38%和36.43%。与欧盟及加拿大一样, 美国也对哥伦比亚能源类产品采取了极低的贸易限制 (TRI仅为0.67) , 使得总体限制水平非常低。哥伦比亚对来自美国的主要进口产品, 如能源、化工、机械电子类产品的限制水平同样较低, 但对于农作物、食品类产品的保护力度较高, 最终使其总体限制水平超出美国。在贸易限制的变化趋势上, 美国对哥伦比亚实施的贸易限制呈缓慢下降趋势, 并未因双边自贸协定生效而发生急剧变化。而哥伦比亚对美国贸易限制的下降则始于2010年, 与欧盟相似, 均早于自贸协定的生效期。目前, 哥对美实施相对较低的贸易限制, 随着协定承诺的进一步落实, 贸易限制还有继续下降的空间。

表6 美国对哥伦比亚的贸易限制及贸易变化情况 下载原表

资料来源:TRI数据为作者计算, 产品份额、进口额来自WITS数据库。*、**、***分别表示TRI在生效年后较生效年前降幅达到10%、30%、50%。

在贸易额的变化方面, 自2010年桑托斯总统上任以来, 哥伦比亚通过一系列经济刺激计划, 推动重点行业发展, 加强基础设施建设, 因此对美国的能源、机械及化工类产品的需求稳步上升, 但美对哥的贸易额却在经历了2009年开始的快速增长期后, 于2012年开始下降。这与世界整体对大宗商品的需求周期以及美国页岩油的大规模投产有直接关系, 表明在相对单一的贸易结构下, 双边自贸协定难以改变双边贸易增长的不稳定性和外部脆弱性。只有通过自贸协定充分开发贸易互补性, 开辟多元化的贸易增长结构, 才是更加可持续的做法。这也是美哥自贸协定的未来目标。根据协议文本, 美国对哥伦比亚80%的出口消费品和工业品将享受零关税待遇, 其中包括农业和建筑设备、建筑材料、航空器及零部件、化肥、信息科技设备、医疗设备以及木材;同时, 美国超过50%的农产品出口也将享受零关税待遇, 主要包括小麦、大麦、大豆、牛肉以及几乎全部种类的果蔬产品。

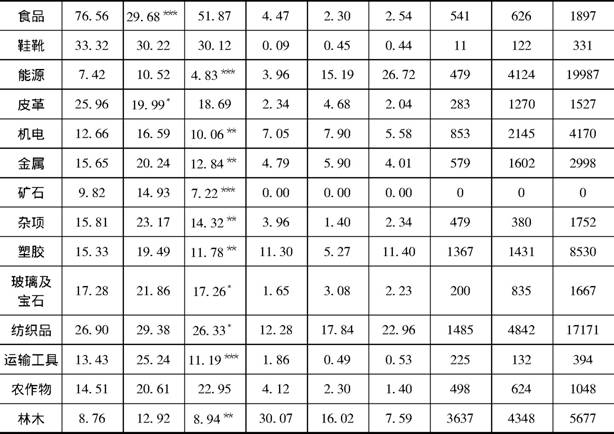

表7 哥伦比亚对美国的贸易限制及贸易变化情况

资料来源:TRI数据为作者计算, 产品份额、进口额来自WITS数据库。*、**、***分别表示TRI在生效年后较生效年前降幅达到10%、30%、50%。

进一步研究生效年前后美哥双边贸易限制、产品份额和进口额的变化情况, 可以看到, 美方大幅调低了对能源的贸易限制, 同时对于初级工业制成品的贸易限制有小幅下调。而哥方则大幅调低了对较为初级的能源、金属、矿石等产品的贸易限制, 其中对成品油的贸易限制降幅达79.75%。但是, 由于同期美国页岩油技术大规模投入使用, 原油进口需求下降, 来自哥方的原油进口不升反降, 而同时哥伦比亚进口额增加了95.84%。这反映了新技术对于双边贸易结构及传统优势产品的巨大影响。显然, 对哥伦比亚而言, 应该充分利用自贸协定框架拓宽出口结构, 降低单一贸易结构对自身的不利影响。

(四) 智利—哥伦比亚自贸协定:国内因素冲击下运行的自贸协定

智利与哥伦比亚同属太平洋联盟, 经贸往来十分密切。智哥自贸协定于2009年生效。对比2005—2014年双边贸易限制指数及双边进口量变化趋势, 可以发现, 就双边贸易结构而言, 智利进口结构较为单一, 主要以能源为主 (56.07%) ;哥伦比亚进口结构则较为分散, 但进口较多的农作物 (21.63%) 、林业作物 (20.62%) 及食品 (17.51%) 均为敏感产品。由此, 哥方贸易限制水平相对较高, 而智方对哥贸易限制则低于其对外平均水平。智哥自贸协定生效以来, 双边贸易限制水平稳步下降。因此, 哥方进口额平稳上升, 体现了自贸协定对贸易增长的拉动作用。智方进口额在2009—2011年期间保持较高的增长, 此后, 由于其自身经济低迷、汇率贬值引发进口成本上升以及美国页岩油革命引发的能源结构改革, 导致智利对哥伦比亚能源进口需求下降, 进口额也相应出现大幅下滑。由此可见, 国内因素对双边贸易产生巨大影响, 在结构单一的贸易体系之下, 无论是出于经济安全考虑或受国内经济形势波动的影响, 一国的优势出口产品很可能会被替代或面临需求减少, 要改善这种情况, 同样需要发挥自贸协定对于贸易口径的拓宽效应。

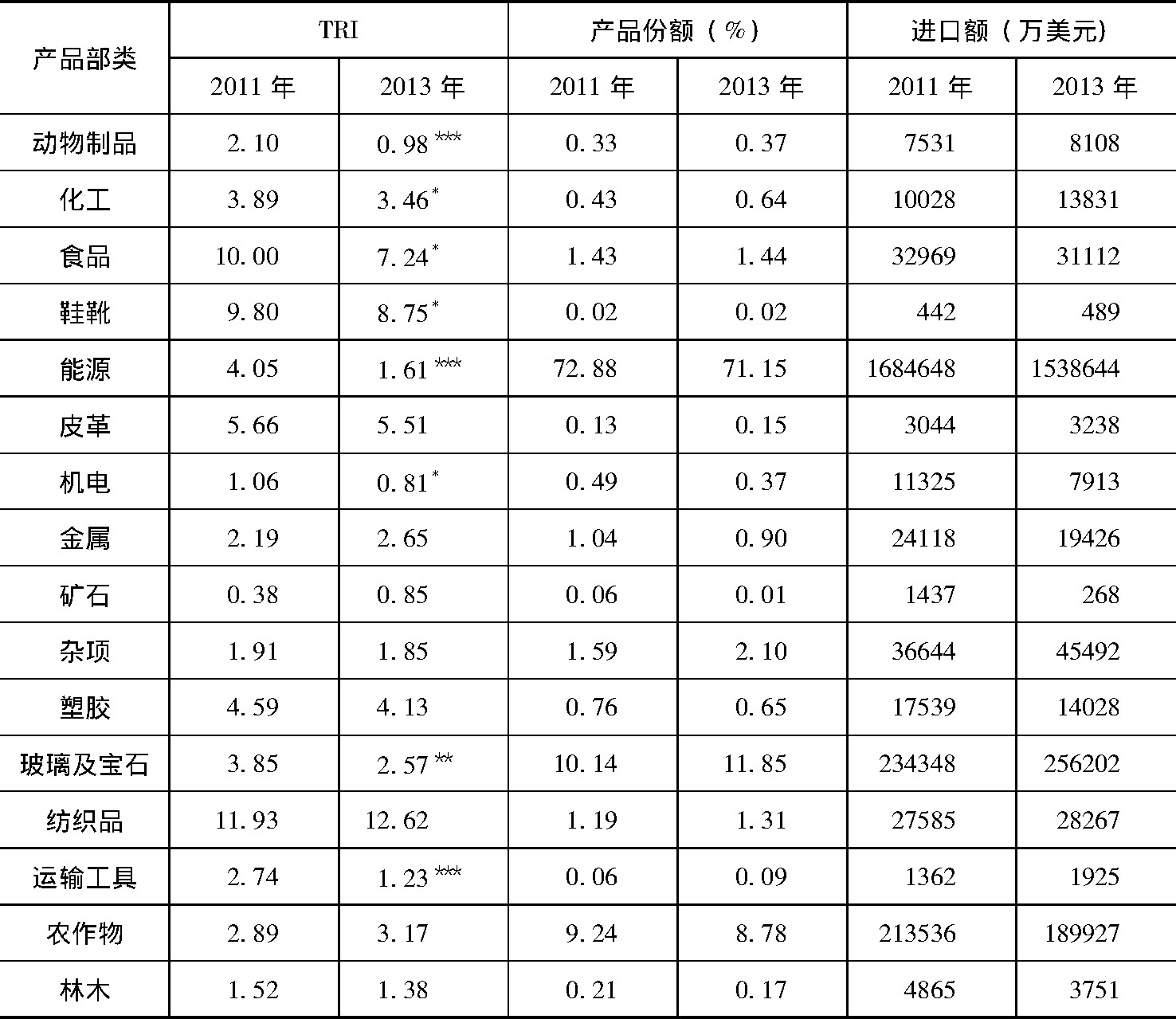

表8 智利对哥伦比亚的贸易限制及贸易变化情况 下载原表

资料来源:TRI数据为作者计算, 产品份额、进口额来自WITS数据库。*、**、***分别表示TRI在生效年后较生效年前降幅达到10%、30%、50%。

表8 智利对哥伦比亚的贸易限制及贸易变化情况 下载原表

资料来源:TRI数据为作者计算, 产品份额、进口额来自WITS数据库。*、**、***分别表示TRI在生效年后较生效年前降幅达到10%、30%、50%。

进一步研究自贸协定生效年前后智哥双边贸易限制、产品份额和进口额的变化情况, 可以看到, 双方的贸易限制削减都是比较全面的, 但哥伦比亚对动物制品、农作物类等敏感产品依旧保持严格限制, TRI数值在15以上。同时, 受国内国际形势的影响, 智利对哥伦比亚原油进口额大幅降低, 暂时没有体现出自贸协定的带动作用, 但食品、林木、石材及玻璃等初级产品进口则因贸易限制的下降而出现明显增长。需要注意的是, 哥伦比亚对智利机电类工业产品的进口量有小幅收缩, 而同期对美国、欧盟成员国同类产品的进口额有较大幅度的上升, 可知不同自贸协定之间具有竞争性。

表9 哥伦比亚对智利的贸易限制及贸易变化情况 下载原表

资料来源:TRI数据为作者计算, 产品份额、进口额来自WITS数据库。*、**、***分别表示TRI在生效年后较生效年前降幅达到10%、30%、50%。

表9 哥伦比亚对智利的贸易限制及贸易变化情况 下载原表

资料来源:TRI数据为作者计算, 产品份额、进口额来自WITS数据库。*、**、***分别表示TRI在生效年后较生效年前降幅达到10%、30%、50%。

(五) 墨西哥—哥伦比亚自贸协定:自贸协定起步较早但合作水平较低

墨西哥和哥伦比亚同为太平洋联盟成员, 双方早在1995年就展开了自贸协定合作。对比2005—2014年双边贸易限制指数及双边进口量变化趋势可以看到, 双方贸易限制在2011年后才出现快速下降, 这反映出自贸协定承诺的进一步落实和区域经济一体化发展的成效。在1995年自贸协定生效后, 双边贸易限制并没有明显下降, 墨方限制甚至有所提升。根据贸易文本来看, 自贸协定下最终零关税的税目仅占6.9% (美哥自贸协定中为99.1%) , 且一般敏感商品和高度敏感商品数量都远超上述四个协定。这反映出在早期自贸协定框架下, 双方的合作水平较低。究其原因, 墨哥双方同为发展中国家, 存在一定的产业同构性与竞争性。为了保护自身制造业的发展, 双方在谈判时无法达成更大的让步, 只能通过较长的缓冲期来实现自由贸易的目标。可见, 发展中国家之间由于产业结构趋同, 在初期并不一定能够实现高水平的自贸合作, 但在较长时期内, 由于区域内合作水平的提高以及双方各自市场在体量和范围上的扩大, 自贸协定的优势才能够得到逐步发挥。在贸易额方面, 哥伦比亚进口上升较为迅速, 而出口则增长乏力。对于长期处于贸易逆差的哥伦比亚而言, 如何利用自贸协定的框架提升自身竞争力、减小贸易逆差, 同样是一个亟待解决的问题。

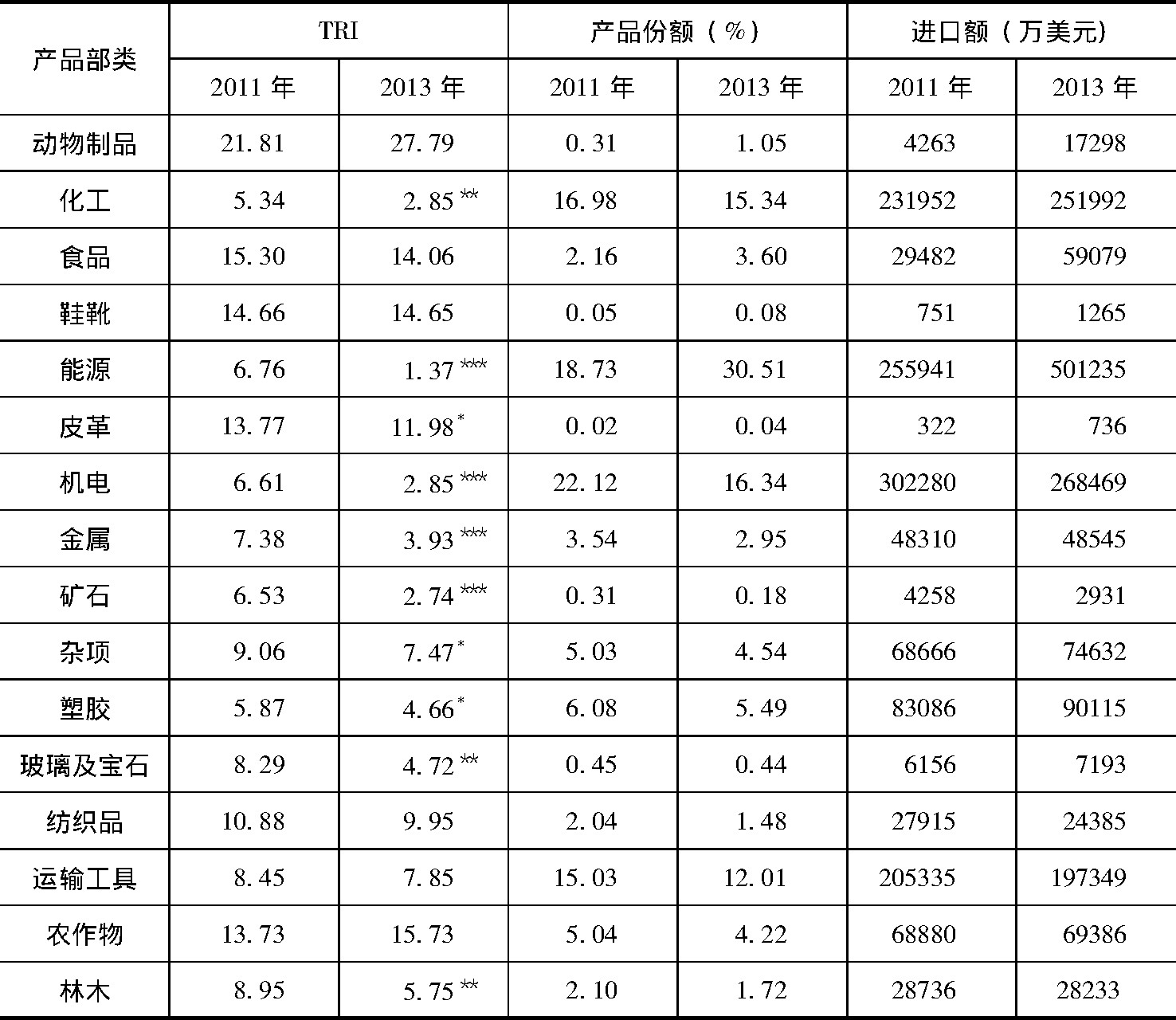

表10 墨西哥对哥伦比亚的贸易限制及贸易变化情况 下载原表

资料来源:TRI数据为作者计算, 产品份额、进口额来自WITS数据库。*、**、***分别表示TRI在生效年后较生效年前降幅达到10%、30%、50%。

表10 墨西哥对哥伦比亚的贸易限制及贸易变化情况 下载原表

资料来源:TRI数据为作者计算, 产品份额、进口额来自WITS数据库。*、**、***分别表示TRI在生效年后较生效年前降幅达到10%、30%、50%。

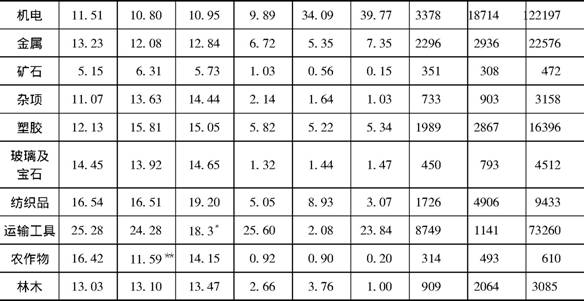

由于墨哥自贸协定的生效时间较早, 按协定时间表, 在2007年全部正常商品零关税已经生效, 而1999年为一轨正常商品零关税的生效时间, 因此本文选择三个时间点来比较产品的贸易限制变化。至2000年, 墨西哥整体贸易限制尚未出现明显变化, 已有调整多为上浮, 只在食品门类有明显的下调。但至2007年时, 其贸易限制已显著下降。这体现出自贸协定缓冲期较长的特点, 与协定承诺关税减让的水平较低、范围较小直接相关。

表11 哥伦比亚对墨西哥的贸易限制及贸易变化情况

资料来源:TRI数据为作者计算, 产品份额、进口额来自WITS数据库。*、**、***分别表示TRI在生效年后较生效年前降幅达到10%、30%、50%。

表11 哥伦比亚对墨西哥的贸易限制及贸易变化情况

资料来源:TRI数据为作者计算, 产品份额、进口额来自WITS数据库。*、**、***分别表示TRI在生效年后较生效年前降幅达到10%、30%、50%。

哥伦比亚方面的贸易限制在2000年及2007年两个时点的变化都较小, 其TRI指标下降主要从2009年开始, 这一方面体现出了承诺履行的滞后性, 另一方面则体现了在双边自贸协定框架下的保守性。直到2012年太平洋联盟成立, 在区域性经济组织的框架下, 墨哥贸易限制才有了更明显的下降。

综上, 对于发展水平和贸易结构都有一定相似性的发展中国家而言, 双边自贸协定的带动作用可能低于多边区域性经济组织。寻找更为合适的制度安排, 不断进行制度创新, 才能够更好地促进贸易自由化的发展。

三中国—哥伦比亚贸易限制现状及潜力分析

与中拉贸易发展同步, 中哥贸易也经历了较快增长。2016年, 中哥双边贸易额达97.6亿美元, 中国为哥伦比亚第二大进口来源地和第六大出口市场。在总量增长的同时, 中哥贸易呈现出明显的不均衡性。一方面是贸易额失衡, 中国自1994年以来始终处于贸易顺差状态, 哥伦比亚则是长期贸易逆差, 且双边贸易差额有继续扩大的趋势。另一方面则是结构失衡, 哥伦比亚对华出口的前两大类产品———原油及金属的占比之和高达98.56%, 而中国对哥主要出口大项机电类产品占比47.69%, 其余如化工、纺织品、运输工具、塑胶、金属、杂项等的占比在4.5%~10%之间, 分布广泛且均衡。就贸易产品的技术含量而言, 哥方主要出口产品为初级产品, 占其出口总量的92%, 而中国对哥出口则是以技术产品为主, 且高中低技术三类产品分布较为平均。中哥贸易的不均衡性是两国贸易结构和经济发展水平的直接反映和必然结果, 在短期内很难发生根本性变化, 但自贸协定等更多制度性安排的确立能够在一定程度上缓解贸易逆差的持续扩大。

(一) 中国—哥伦比亚贸易限制

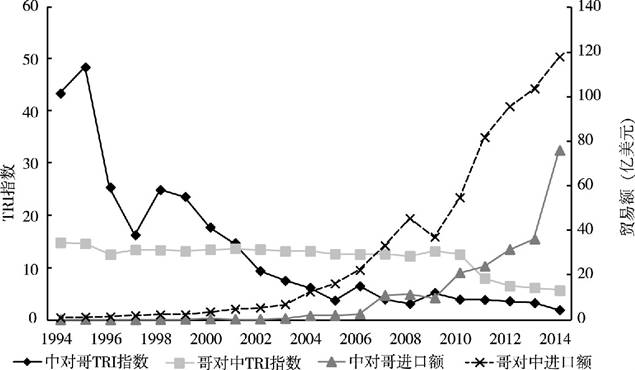

近20年来, 中哥之间的贸易限制呈现出明显的趋势化特征。图1显示了1994—2014年期间中哥双边贸易限制及贸易额变化。从中可见, 中国的贸易限制变化趋势显著:1994年中国对哥方的TRI指标值高达43.5, 之后保持快速下降的趋势, 至2005年已降至3.7, 降幅达91.49%;在2005年之后TRI保持稳中有降的态势, 至2014年达到1.87的历史最低点。1994—2014年期间中方对哥方贸易限制的总降幅达95.71%。与之相比, 在2010年之前, 哥伦比亚对中国的贸易限制非常平稳, TRI指标值保持在12~14区间内;2011年后出现较为明显的下降, 2014年TRI达到5.63的最低水平, 总降幅为62.05%。对比而言, 当前中国对哥贸易限制总体上已经达到了非常低的水平, 而哥伦比亚的贸易限制虽然高于中国, 但已经低于对上述五个自贸协定对象的贸易限制。因此, 从总体上看, 中哥双方已经达到了贸易自由化合作的较高水平。

图1 中国—哥伦比亚贸易限制与贸易额趋势

资料来源:贸易限制指数为作者计算, 贸易额数据来自世界贸易整体解决方案数据库 (WITS) 。

从贸易额的变化来看, 中哥双方在2000年之前贸易额非常小, 随着中国加入WTO以及技术进步带来的贸易成本下降, 双边贸易额开始快速增长。到2014年, 中国从哥伦比亚进口的数额较1994年增长了10714倍, 而哥伦比亚从中国进口的数额也实现了128倍的增长, 可以说这种发展趋势是爆发性的。在贸易限制和贸易额的关系上, 中国自20世纪90年代中期就开始大幅下调对哥方的贸易限制, 但当时的各项贸易条件都还不成熟, 没有迅速激发贸易额上涨, 因此表现为贸易限制的提前降低。而哥伦比亚则直到2010年才开始明显降低贸易限制, 此时其从中国的进口已经快速增长了近10年, 因此表现为贸易额的领先增长。上述趋势在哥伦比亚对其他五个自贸协定对象的贸易限制变化中也能看出, 体现了哥伦比亚对外贸易政策的相对保守性。

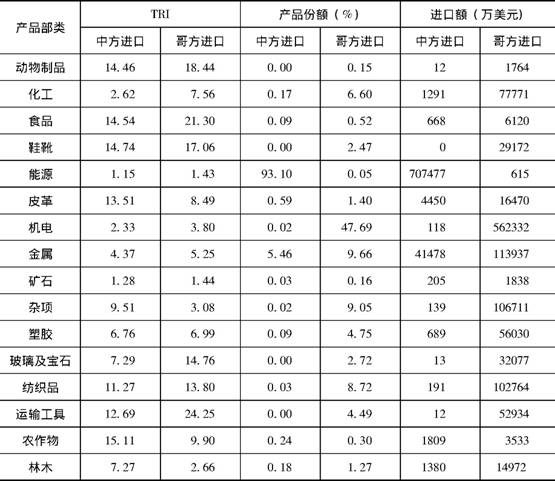

表12 中国—哥伦比亚分产品贸易情况 (2014年)

资料来源:贸易限制数据为作者计算, 产品份额、进口额数据来自世界贸易整体解决方案数据库 (WITS) 。

具体至产品角度, 中哥双方对主要进口产品的贸易限制都已经达到了较低的水平, 特别是中国对哥伦比亚能源以及哥伦比亚对中国机电产品的贸易限制程度均较低, 这使得双方的总体TRI指数较低。但值得注意的是, 除主要贸易项目之外, 仍有较多产品门类保持着较高的限制水平, 如哥伦比亚对中国的纺织品、鞋靴、运输工具以及双方的食品、动物制品及农作物产品。这些领域是双方有一定比较优势的产品, 但目前较高的贸易限制阻碍了其出口额的进一步提升, 随着TRI指标的下降, 未来这些领域的贸易仍有较大的发展潜力。

(二) 中国—哥伦比亚贸易潜力

中哥双方在许多可能具有良好合作前景的产品上, 仍然保留了较高的贸易限制。为了更加准确地分析中哥双方的贸易潜力, 本文引入衡量总体贸易潜力的贸易互补性指数 (TCI) (1) 和衡量具体产品情况的显示性比较优势指数 (RCAI) (2) 。TCI指数的测算结果显示, 2014年哥伦比亚对中国的贸易互补性指数为36.89, 而同期中国对哥伦比亚的贸易互补性指数为58.17。这表明双方具有良好的贸易互补性条件, 而中国的出口优势更加明显, 这与当前双边贸易的发展格局相符合。

表13显示RCAI的测算结果, 可以看到, 哥伦比亚能源项目的RCAI指数为11.06, 具有明显的比较优势, 而其余产品门类没有表现出显示性比较优势, 这主要由两方面原因造成。一方面, 由于能源类产品在哥伦比亚对中方的出口项目中占据着绝对优势, 份额达到92.22%, 而其他产品占比极小。在RCAI的计算结构下, 体现为能源类产品的RCAI数值非常高而其余产品很低, 这是当下哥方出口产品过于集中所造成的。另一方面, 中国是世界最主要的制造业大国, 拥有最为齐全的工业门类和低廉的成本, 工业制成品的出口竞争力很强。因此哥方的制造业技术产品很难在中国形成竞争优势, 这是当前双方经济发展水平差异的必然结果。结合哥方对世界其他市场的整体出口结构和中国对哥方的TRI指标, 哥伦比亚以咖啡为代表的农作物产品、木材和纸浆、塑料、谷物及以植物油为代表的食品等在贸易限制下降后, 仍有较好的成长潜力。因此, 哥方可以进一步丰富出口产品种类, 减轻国际市场对原油和煤炭需求下降所带来的出口下滑风险。

表13 中国—哥伦比亚分产品RCAI情况 (2014年) 下载原表

资料来源:作者计算。

中国对哥伦比亚具有很强显示性比较优势的产品部类为鞋靴、纺织品、玻璃和宝石及皮革制品, 这些基本为初级技术产品, 而出口占比最高的机电类产品却只有较强的竞争优势。其原因在于, 纺织品、鞋靴等属于轻工业产业, 哥方国内的轻工业发展滞后, 生产能力较弱且成本高, 而周边拉美国家的产业发展情况与哥相似, 使得哥伦比亚无法就近进口这些类型的产品, 因此对中国产品的需求量较大。机电产品方面, 哥伦比亚的制造业发展水平相较于中国机电设备主要出口市场 (如美国、欧盟等) 相差较大, 产品结构契合度不高, 导致其市场需求相对较弱, 在RCAI数值上仅表现为较强的比较优势。结合上文对于TRI的测算, 除皮革制品外, 鞋靴、纺织品、玻璃和宝石三类产品的贸易限制水平都在13以上, 若能够在自贸协定框架下逐步实现关税减让甚至达到零关税, 这些产品无疑将会成为中国对哥伦比亚出口的新增长点。

四结论及政策建议

尽管当前拉美主要国家普遍采用外向型经济发展战略, 但与同为新兴经济体的韩国、中国等东亚国家相比, 拉美国家的贸易限制仍然较高。根据测算, 拉美整体贸易限制指数为14.32, 高于韩国 (6.86) 和中国 (11.12) 。哥伦比亚为7.33, 在拉美处于相对中间的位置, 这无疑得益于近年哥伦比亚在自贸区网络建设上的巨大进步。2016年7月15日, 韩国—哥伦比亚自贸协定正式生效, 与日本的自贸协定谈判也取得了阶段性成果, 反映出哥伦比亚与东亚贸易合作加强的趋势。中国是哥伦比亚在东亚最重要的贸易伙伴, 是其政治经济多元化战略中的重要合作对象。中哥自贸协定是双方制度性合作的重要举措, 将会推动双边经贸关系在规模与层次上实现跨越式发展。

本文选取了哥伦比亚所签订并生效的五项自贸协定, 系统分析了自贸协定生效前后的贸易限制变化趋势, 总结哥方贸易限制的变化特点和目的, 结合对中哥当前双边贸易的特点及潜力分析, 提出如下结论及政策建议, 以期为中哥自贸协定的研究提供借鉴和参考。

第一, 在自贸协定的文本中, 一般只限定关税减让的种类、幅度和时间, 正如前文所分析的, 如果仅以简单平均或加权平均关税作为考察贸易限制程度的指标, 存在诸多问题, 倾向于低估贸易限制水平。本文使用了贸易限制指数作为指标, 能够更加客观和全面地反映出贸易限制的变化。从本文选取的五项双边自贸协定的实证结果来看, 双边TRI数值都有明显下降的只有欧盟—哥伦比亚自贸协定, 且贸易限制的下降开始于协定生效年之前;美国—哥伦比亚自贸协定中, 哥伦比亚单边贸易限制下降明显;与智利、加拿大的自贸协定则是双方降幅都保持平稳;墨西哥—哥伦比亚自贸协定中, 墨西哥的贸易限制在自贸协定生效时点上甚至还处于不断上升中。因此, 仅仅签订自贸协定并依照承诺履行关税减让, 并不一定意味着整体贸易限制水平的下降, 这与双方的贸易结构、协定承诺减让的方式、进口需求弹性等指标都有直接关系。因此, 应该在协定谈判时明确双方目标, 是寻求整体的贸易自由化还是在某些重点产品上寻求减让, 或是为了开拓新的贸易增长点。只有明确目标才能够实现自贸协定的贸易促进效应, 避免出现如墨哥自贸协定那样由于目的不明确而导致协定对双方贸易限制的下降和贸易额的促进作用极小。

第二, 影响贸易额的因素很复杂, 并非单纯签订自贸协定就能够促进双边贸易增长, 这在本文所分析的自贸协定中有着明显的体现。从2012年开始智利和美国从哥伦比亚的进口额都出现大幅下降, 更确切地说是主要进口产品———原油进口额的下滑。哥伦比亚与美国的自贸协定恰好于同年生效, 智利则是在2009年生效, 哥方在能源出口方面都获得了较为明显的关税减让幅度, 但仍然无法抵消能源出口所受的冲击。如前文所述, 两国对哥原油进口下降的主要原因各异:美国是在技术更新的背景下, 页岩油大量开采导致国内原油产量激增, 能源进口需求下降;智利则是由于国内经济形势下滑导致能源需求大减。因此, 对于以能源为主要出口产品的哥伦比亚而言, 通过自贸协定框架拓宽出口产品种类, 减轻此类产品出口受内外部因素影响的风险, 是积极拓展自由贸易网络的重要目的。这也体现在除墨哥自贸协定之外的四项协定中, 哥伦比亚在其中均获得了范围广泛、力度较大的贸易限制下降, 但从美国和智利后来对哥伦比亚产品的进口表现来看, 自贸协定对于贸易所受冲击的缓解作用仍然有限。若从长期考虑, 虽然签署自贸协定无法从根本上化解风险, 但仍然有助于哥伦比亚改善过分依赖能源出口的贸易格局, 这对依靠国际贸易的外向型经济体而言是至关重要的。

第三, 对于自贸协定的敏感项目而言, 哥伦比亚在上述五项协定中的敏感项目主要集中于食品、农作物、动物制品等产品。这不仅体现在协定文本内降税幅度低或是不降税, 也体现在实际的贸易限制指数上, 反映了哥方在这些领域中的保守性和稳定性。这与中国的情况类似, 由于中国农业具有事关国计民生的特殊战略地位, 因此不得不适当提高对进口农产品的贸易限制, 来保障农民的权益和农业的稳定。中哥双方在自贸协定的研究和谈判过程中, 应妥善处理好敏感产品的保护问题, 同时也应该保持开放的态度, 看到其中蕴含的贸易契机, 如哥伦比亚具有特色的咖啡、油料作物、纸浆及糖类产品由于当前的贸易限制仍然较高, 贸易额较小。此类产品若能够在自贸协定框架下获得实质性的关税减让, 将会成为具有相当潜力的哥方出口产品。

第四, 中哥自贸协定的前提是充分的贸易互补性。中哥双方地理位置相距遥远, 交通运输成本高昂, 双边服务贸易的水平较低, 没有大型跨国公司的内部一体化机制安排。但中哥双边贸易仍然在近十年得到了高速发展, 这背后的原因就在于贸易互补性。这种互补性及双方的经济发展水平决定了当前中哥贸易的特征是在贸易总量、产品种类等方面都存在着显著的不平衡。因此中哥自贸协定应该将减少贸易失衡作为重要目标。尤其是随着中国经济步入新常态, 经济增速放缓, 经济发展方式由高能耗粗放型逐步转变为绿色可持续型, 对资源性产品的需求量必然因此而下降, 中哥双边贸易面临着如美哥、智哥类似的冲击。同时, 中国对于哥伦比亚的出口仍然因为哥方的贸易限制而没有完全发挥出比较优势。中哥双方应该更加具有前瞻性, 避免出现像美哥、智哥之间的贸易额突降和墨哥之间贸易发展停滞的状况。

第五, 对于自贸协定中可能带来的负面影响, 应该予以提前判断和考虑。首先是协定之间的竞争性。佩特里等的研究对协定之间所造成的“意大利面条碗”效应和创造的福利进行了评估, 认为自贸协定之间的竞争性是存在的, 但自贸协定对于经贸发展的积极作用远大于消极作用。 (1) 墨哥之间的贸易关系非常具有代表性, 在双边自贸协定框架下合作水平较低, 但成立区域性经济合作组织太平洋联盟之后, 双边的贸易限制降幅和贸易量都得到了前所未有的提升。未来自贸协定的地位是否会被区域性经济合作组织取代, 或如何在两者之间寻求平衡, 确实是一个考验双边政策制订者的课题。中哥双方在国际贸易市场中都是重要力量, 活跃在众多自由贸易制度框架下, 需要充分考虑到未来可能出现的竞争性和矛盾性, 以期发挥自贸协定的最大价值。其次, 在与拉美国家的整体合作中, 还应警惕“轮轴—辐条”效应和贸易转移效应。作为贸易顺差国, 中国在贸易量和产品附加值上都处于优势, 容易成为绝对中心而减弱与其他国家之间的贸易联系, 不利于贸易福利的扩展和贸易协定的长久维持。另外, 在双边自贸协定下, 会发生对其他贸易伙伴贸易限制等条件的差别对待, 从而可能会出现原先从低成本的非合作国进口产品转向从合作国进口, 导致进口成本增加、消费开支扩大及社会福利水平下降。这两种现象同样需要自贸协定的制度性创新加以预防。

最后, 当前货物贸易是中哥经贸合作的主要方式, 但并不应该仅限于此。在自贸协定框架下, 双方应通过关税减让、取消非关税壁垒、加大服务贸易开放力度及政策协调等措施全面提升贸易自由化水平。同时, 在制度性合作的基础上, 加大投资便利化以及金融合作的体制机制创新, 将中国的“走出去”战略和哥方对于改善自身基础设施、建立产业体系的诉求结合起来, 这是中哥双方未来合作的大方向, 也将会成为货物贸易快速增长之后的新机遇。

注释

1 中国自由贸易区网。http://fta.mofcom.gov.cn/index.shtml.[2018-03-10]

2 R.C.Feenstra, “New Product Varieties and the Measurement of International Prices”, in American Economic Review, Vol.84, No.1, 1994, pp.157-177.

3 J.Romalis, “Market Access, Openness and Growth”, in NBER Working Papers, No.13048, 2007.

4 P.Goldberg, N.Pavcnik, A.Khandelwal and P.Topalova, “Imported Intermediate Inputs and Domestic Product Growth:Evidence from India”, in The Quarterly Journal of Economics, Vol.125, No.4, 2010, pp.1727-1767.

5 C.Broda, L.Nuno and D.Weinstein, “Optimal Tariffs and Market Power:The Evidence”, in American Economic Review, Vol.98, No.5, 2008, pp.2032-2065.

6 J.Anderson and P.Neary, “Measuring the Restrictiveness of Trade Policies”, in World Bank Economic Review, Vol.8, No.2, 1994, pp.151-169.

7 R.C.Feenstra, “New Product Varieties and the Measurement of International Prices”, in American Economic Review, Vol.84, No.1, 1994, pp.157-177.

8 H.L.Kee, A.Nicita and M.Olarreaga, “Import Demand Elasticities and Trade Distortions”, in Review of Economics and Statistics, Vol.90, No.4, pp.666-682.

9 刘庆林、汪明珠:《中国农产品市场准入政策的保护水平与结构》, 载《经济研究》, 2014年第7期, 第18-30页。

10 顾振华、沈瑶:《中国进口需求弹性的再计算》, 载《国际贸易问题》, 2016年第4期, 第50-61页。

11 李坤望、孙玮:《我国进口石油需求弹性分析》, 载《当代财经》, 2008年第4期, 第89-94页。

12 网址:https://wits.worldbank.org/Default.aspx?lang=en.[2017-10-20]

13 TCI=100×[1-∑_k|m_ (jk) /M_j-X_ (jk) /X_i|], 其中, x是i国产品k的出口额, X是i国出口总额。进口国j的k产品进口额为mjk, M为j国总进口额。该指数衡量出口国的出口特征与进口国的进口特征之间的匹配程度。较高的指数表明, 贸易双方将能够在贸易增长中获益, 两国之间签订的双边或区域性贸易协定的效果将会更加富有成效。根据经验, 当指标值大于25时, 表明双方的贸易互补性较强。

14 RCAI_ (ijk) = (x_ (ijk) /X_ (ij) ) / (x_ (wjk) /X_ (Wj) ) , 其中, xijk是i国产品k向j国的出口额, Xij是i国向j国的出口总额。w表示世界整体, 相应的xwjk和XWj为世界对j国的k产品出口额和总出口额。通过其构造方式可以看出, 当RCAI>1时, 则表示某产业或产品具有比较劣势, 其数值越大, 显示性比较优势越明显。如果RCAI>2.5, 则表示具有很强的竞争优势;若1.25<RCAI<2.5, 则代表具有较强的竞争优势;若0.8<RCAI<1.25, 则表示该行业具有较为平均的竞争优势;当0<RCAI<0.8时, 则认为出口国在这类产品上处于比较劣势。

15 P.A.Petri, M.G.Plummer and F.Zha, i“The Trans-Pacific Partnership and Asia-Pacific Integration:A Quantitative Assessment”, Institute for International Economics, U.S., 2012.